Федеральный закон от 11 августа 1995 г. n 135-фз «о благотворительной деятельности и благотворительных организациях» (с изменениями от 21 марта, 25 июля 2002 г., 4 июля 2003 г., 22 августа 2004 г., 30 декабря 2006 г., 30 декабря 2008 г.)

Содержание:

- Если благотворитель — физическое лицо

- Пожертвование бухгалтерские проводки

- Раздел II. Порядок создания и прекращения деятельности благотворительной организации

- Обзор документа

- Налогообложение, проводки НКО

- Раздел V. Заключительные положения

- Почему делать добро сегодня сложно?

- Принят Государственной Думой 7 июля 1995 года

- Налог на добавленную стоимость

- Благотворительный взнос – бухгалтерские проводки

- Статья 2. Цели благотворительной деятельности

- Кто может заниматься благотворительностью

Если благотворитель — физическое лицо

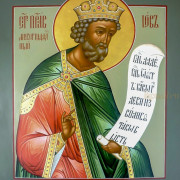

Налог на доходы физических лиц. Подпункт 1 п. 1 ст. 219 НК РФ предусматривает предоставление социального налогового вычета гражданам, оказавшим благотворительную помощь организациям науки, культуры, образования, здравоохранения и социального обеспечения, частично или полностью финансируемым за счет бюджетных средств. Кроме того, вычет могут получить лица, перечислившие денежные средства физкультурно-спортивным, образовательным и дошкольным учреждениям на нужды физического воспитания граждан и содержание спортивных команд. Имеют право на данный вычет и граждане, оказавшие благотворительную помощь религиозным организациям на ведение уставной деятельности. В частности, на совершение богослужений, иных религиозных обрядов и церемоний, обучение религии и др.

Социальный налоговый вычет предоставляется в размере фактически произведенных налогоплательщиком расходов, но не более 25% суммы дохода, полученного в том же налоговом периоде.

Для получения вычета налогоплательщик подает в налоговую инспекцию декларацию и письменное заявление. К заявлению надо приложить документы, подтверждающие право на вычет. К ним относятся:

- документ, подтверждающий суммы полученного дохода и фактически уплаченного налога на доходы физических лиц за отчетный налоговый период (справка по форме 2-НДФЛ) <4>;

- договор на перечисление денежных средств в рамках благотворительной помощи;

- копии платежных документов, подтверждающих внесение (перечисление) денежных средств налогоплательщика на благотворительные цели.

<4> Форма утверждена Приказом ФНС России от 25.11.2005 N САЭ-3-04/616@. — Примеч. ред.

Иногда граждане направляют на благотворительные цели часть заработной платы в безналичном порядке через бухгалтерию организации, в которой они работают. В такой ситуации документом, подтверждающим такие расходы, служит справка организации о произведенных по заявлению налогоплательщика перечислениях на благотворительные цели. К ней должна прилагаться копия платежного поручения на перечисление указанных в справке сумм с отметкой банка об исполнении. То есть в этом случае для получения налогового вычета гражданин представляет в инспекцию заявление и копии указанных документов.

Допустим, гражданин перечислил денежные средства непосредственно со своего банковского счета. В подобной ситуации произведенный расход подтверждается банковской выпиской.

Налогоплательщик также может внести денежные средства наличными в кассу организации, которой он оказывает помощь. Тогда подтверждающим документом будет служить квитанция к приходному кассовому ордеру с указанием назначения этих средств.

Социальный налоговый вычет предоставляется по доходам того налогового периода, в котором гражданин фактически произвел расходы на цели, перечисленные в ст. 219 Налогового кодекса. Если вычет не был полностью использован в налоговом периоде, то на следующие налоговые периоды его остаток не переносится. Напомним, что налоговые вычеты предоставляются только по доходам, облагаемым НДФЛ по ставке 13% (п. п. 2 — 4 ст. 210 НК РФ).

Пример 4. А.Н. Коврижных в июне 2006 г. перечислил детскому дому 50 000 руб. в качестве благотворительной помощи. В 2006 г. сумма его заработной платы по месту работы составила 180 000 руб. Доход А.Н. Коврижных превысил 20 000 руб. в феврале 2006 г. Соответственно, стандартный налоговый вычет ему был предоставлен только за январь 2006 г. в размере 400 руб. Сумма уплаченного НДФЛ по месту работы А.Н. Коврижных составила 23 348 руб. .

Для получения вычета и возврата сумм НДФЛ по окончании 2006 г. А.Н. Коврижных должен подать в налоговую инспекцию декларацию по форме 3-НДФЛ и заявление о предоставлении социального налогового вычета, приложив подтверждающие документы. Максимальный размер вычета по расходам на благотворительность равен 45 000 руб. (180 000 руб. x 25%).

Таким образом, с учетом вычетов доход, облагаемый НДФЛ по ставке 13%, составит 134 600 руб. (180 000 руб. — 400 руб. — 45 000 руб.). Соответственно, сумма налога за 2006 г. к уплате в бюджет — 17 498 руб. (134 600 руб. x 13%).

А.Н. Коврижных следует возвратить излишне уплаченный налог в размере 5850 руб. (23 348 руб. — 17 498 руб.).

Пожертвование бухгалтерские проводки

Под пожертвованиями понимают оказание безвозмездной помощи нуждающимся, а также для решения социальных проблем. Основным предметом безвозмездной передачи являются денежные средства, но также это могут быть основные средства (автомобили, техника, мебель) и прочие материальные ценности (одежда, предметы быта, медикаменты и т.п.)

Законодательством определены цели, согласно которых осуществляется благотворительное оказание помощи в виде пожертвований. Среди них:

- поддержка малообеспеченных;

- содействие гражданам, которые не способны самостоятельно реализовывать свои гражданские права (например, инвалиды);

- помощь пострадавшим в результате стихийных бедствий;

- содействие жертвам вооруженных конфликтов.

Участниками благотворительной деятельности являются лица, получающие помощь в виде пожертвований (благополучатели), а также лица, безвозмездно передающие такие пожертвования (благодатели).

Отражение благотворительного пожертвования в 1С 8.3

- Пенсионная реформа: как изменятся правила назначения страховой, социальной и накопительной пенсий

- Может ли ИП в конце года уплатить страховые взносы и уменьшить налог по УСН (6%)?

- Роструд будет собирать данные о работниках предпенсионного возраста

- Верховный суд: ИП, не получающий доходов, все равно должен платить взносы «за себя»

- Надо ли оформлять отдельный путевой лист на каждый день: позиция Минтранса

- Как оплачивать работу в выходные дни в мае 2019 года?

- Новый профстандарт «Бухгалтер»: какие требования к профессии он вводит и кто обязан его применять

- Шесть запретов для «упрощенки»: выводы Верховного суда в пользу налоговиков

- Новая справка о доходах для работников: когда выдавать, как заполнять, кто должен подписывать

- Как принять к вычету НДС с аванса?

- Зарплата за апрель 2019 года перечислена 30-го апреля: каковы последствия?

- Аделия — 100 000 баллов!

- Как рассчитать дату увольнения в майские праздники?

- Трудовой договор: как отразить зарплату при работе на 0,5 ставки?

- Сроки выплаты зарплаты за апрель, ошибка в трудовом договоре, доплата за совмещение: обзор новых разъяснений от Роструда

- В 1С 3.0 не учитываются налоговые вычеты на детей при исчислении НДФЛ

- В каком случае «процентные» доходы ИП на УСН облагаются единым налогом

- Можно ли выплатить зарплату за апрель 3-го мая?

- Принят закон, заменяющий пластиковые карточки со СНИЛС другим документом

- Что можно учесть в качестве неотделимых улучшений?

Вопрос

Может ли организация пожертвовать автомобиль Фонду (НКО)? Налогообложение у обеих сторон. Образец договора

Ответ

Закон о благотворительности понятие «пожертвование» трактует широко, хотя и прямо не дает легального определения. Так, в соответствии со ст. 5 данного Закона благотворители могут осуществлять благотворительные пожертвования в форме:

а) бескорыстной передачи в собственности имущества (вещей);

б) бескорыстного наделения правами владения, пользования и распоряжения любыми объектами права собственности;

в) бескорыстного выполнения работ, предоставления услуг.

Более конкретно понятие пожертвования дано в ст. 582 ГК РФ, а именно пожертвованием признается дарение вещи или права в общеполезных целях.

То есть цель использования пожертвования не может быть любой, а обязательно общеполезной и не только благотворительной направленности.

То есть использование переданной в результате пожертвования вещи или права строго ограничено обозначенными при передаче пожертвования целями. При этом на принятие пожертвования не требуется чьего-либо разрешения или согласия.

Т.е. пожертвование – это дарение в общеполезных целях, т.е. под условием. В этом его основное отличие от обычного дарения и спонсорской помощи. При обычном дарении (ст. 572 ГК РФ) дар передается одаряемому безвозмездно и безусловно, т.е. одаряемый вправе распорядиться даром, как ему угодно. Пожертвование можно использовать только в строго оговоренных жертвователем целях.

Организация может пожертвовать Фонду автомобиль, законодательство не содержит запретов и ограничений по данному вопросу.

Учет у жертвователя

Раздел II. Порядок создания и прекращения деятельности благотворительной организации

Статья 8. Учредители благотворительной организации

Учредителями благотворительной организации в зависимости от ее формы могут выступать физические и (или) юридические лица. Органы государственной власти и органы местного самоуправления, а также государственные и муниципальные унитарные предприятия, государственные и муниципальные учреждения не могут выступать учредителями благотворительной организации.

Статья 9. Государственная регистрация благотворительной организации

-

Государственная регистрация благотворительной организации осуществляется в порядке, установленном федеральными законами.

-

Не допускается отказ в государственной регистрации благотворительной организации в связи с предоставлением ей юридического адреса гражданином по месту его жительства.

-

Решение об отказе в государственной регистрации благотворительной организации, а также уклонение от такой регистрации могут быть обжалованы в судебном порядке.

Статья 10. Высший орган управления благотворительной организацией

-

Высшим органом управления благотворительной организацией является ее коллегиальный орган, формируемый в порядке, предусмотренном уставом благотворительной организации.

-

К компетенции высшего органа управления благотворительной организацией относятся:

изменение устава благотворительной организации;

образование исполнительных органов благотворительной организации, ее контрольно-ревизионных органов и досрочное прекращение их полномочий;

утверждение благотворительных программ;

утверждение годового плана, бюджета благотворительной организации и ее годового отчета;

принятие решений о создании коммерческих и некоммерческих организаций, об участии в таких организациях, открытии филиалов и представительств;

принятие решений о реорганизации и ликвидации благотворительной организации (за исключением благотворительного фонда).

-

Члены высшего органа управления благотворительной организацией выполняют свои обязанности в этом органе в качестве добровольцев. В составе высшего органа управления благотворительной организацией может быть не более одного работника ее исполнительных органов (с правом либо без права решающего голоса).

-

Члены высшего органа управления благотворительной организацией и должностные лица благотворительной организации не вправе занимать штатные должности в администрации коммерческих и некоммерческих организаций, учредителем (участником) которых является эта благотворительная организация.

Статья 11. Реорганизация и ликвидация благотворительной организации

1. Реорганизация и ликвидация благотворительной организации осуществляются в установленном законом порядке.

2. Благотворительная организация не может быть реорганизована в хозяйственное товарищество или общество.

3. При ликвидации благотворительной организации ее имущество, оставшееся после удовлетворения требований кредиторов, используется на благотворительные цели в порядке, предусмотренном уставом, или по решению ликвидационной комиссии, если порядок использования имущества благотворительной организации не предусмотрен в ее уставе или если иное не установлено федеральным законом.

Обзор документа

Закреплены понятие и виды ящиков для сбора благотворительных пожертвований, а также основные требования к их установке и использованию.

Предусмотрены стационарные и переносные ящики. Их могут использовать только некоммерческие организации, занимающиеся благотворительной деятельностью (далее — НКО).

Переносные ящики для сбора пожертвований разрешено устанавливать исключительно в месте и во время проведения мероприятий, организованных НКО. У лица, непосредственно использующего такой ящик, должен быть подтверждающий документ от организатора.

Для установки стационарного ящика потребуется договор с владельцем помещения. Исключение составляют случаи, когда помещение принадлежит самой НКО или если ящик размещается в месте и во время проведения мероприятия, организованного НКО.

НКО должна принять положение о программе или иной акт, в соответствии с которым проводится сбор пожертвований, а также опубликовать отчет об использовании собранных средств (в том числе на своем сайте). Наличные деньги, извлеченные из ящика, должны быть зачислены на банковский счет НКО в течение 3 рабочих дней.

Данный порядок не применяется к ящикам для сбора благотворительных пожертвований, размещаемых религиозными организациями в целях осуществления уставных видов деятельности.

Закон вступает в силу по истечении 180 дней после даты опубликования.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Налогообложение, проводки НКО

Доходы, получаемые НКО в качестве пожертвования, имеют признаки целевых поступлений. Этот тип доходных поступлений не подлежит отражению в составе налогооблагаемой базы по налогу на прибыль (ст. 251 НУ РФ). Правило распространяется на пожертвования, которые предназначены для использования в основной деятельности некоммерческой организации в соответствии с направлениями работы компании, указанными в ее Уставе.

Учитываются ли расходы на благотворительность в целях исчисления налога на прибыль?

Для исключения подарка из налоговой базы надо соблюсти такие условия:

- в договоре передаваемые ценности охарактеризованы как пожертвование;

- средства имеют целевое предназначение;

- бухгалтерия НКО ведет обособленный учет пожертвований (в отношении операций по их поступлению и расходованию).

Целевое предназначение приходуемых пожертвований можно подтвердить договорной документацией или платежными документами, в которых прописано назначение денег. По итогам каждого налогового периода некоммерческие организации составляют отчеты о целевом использовании полученных пожертвований. Заполненный бланк отчета передается в ФНС.

КСТАТИ, для деятельности НКО характерно, что от 80% ее поступлений внереализационного типа направляются на благотворительность.

В бухгалтерских отчетных формах жертвователя расходы по благотворительным мероприятиям включаются в статью прочих расходов. Признание затрат осуществляется по нормам ПБУ 10/99. Отражение в учетных данных произведенных трат должно осуществляться с привязкой к периоду, в котором они фактически имели место. Для отражения этого типа издержек применяется счет 91. Типовые корреспонденции имеют такой вид:

- Д91 – К10 – в качестве благотворительной помощи переданы материальные ценности;

- Д19 – К68/НДС – выделен восстанавливаемый НДС по передаваемым материалам;

- Д91 – К19 – величина входного НДС засчитана в прочих расходах;

- Д91 – К01 – списана остаточная величина стоимости объекта основных средств, который передается НКО в качестве пожертвования;

- Д91 – К76 – отражение затрат, предназначенных для благотворительных целей;

- Д76 – К51 – осуществлен банковский перевод денег в некоммерческую благотворительную организацию.

ОБРАТИТЕ ВНИМАНИЕ! При отражении расходных операций по благотворительности в бухгалтерском учете они признаются затратами отчетного периода, а в налоговом учете их величина исключается из налогооблагаемой базы. Возникающие в результате несоответствия в порядке признания операций, связанных с благотворительностью, постоянные налоговые обязательства надо учитывать проводкой Д99 – К68

Возникающие в результате несоответствия в порядке признания операций, связанных с благотворительностью, постоянные налоговые обязательства надо учитывать проводкой Д99 – К68.

НДС при осуществлении благотворительного пожертвования (взноса)

В числе типовых корреспонденций счетов некоммерческих организаций при отражении операций с получением и использованием пожертвований применяют такие записи:

- Д76 – К86 – произведено начисление целевых поступлений по заключенному договору пожертвования;

- Д50 – К76 – пожертвования в форме денежных средств были получены наличными и проведены по кассе НКО;

- Д51 – К76 – на расчетный счет некоммерческой организации поступили денежные пожертвования;

- Д86 – К10 – материалы были использованы по прямому предназначению в соответствии с обозначенным Уставом организации направлению деятельности.

СПРАВОЧНО! Для благотворительных НКО характерен отказ от использования синтетических счетов финансовых результатов. Они заменяются в учете счетом 86, обозначающим расчеты по целевому финансированию.

К 86 счету рекомендуется открывать аналитические счета. Это делается для разделения данных об источниках поступления средств. Если предметом договора пожертвования выступают объекты основных средств, то в учете НКО делаются такие записи:

- Д08 – К76 – в качестве добровольного пожертвования было получено основное средство;

- Д01 – К08 – пожертвованное некоммерческой структуре основное средство начало эксплуатироваться;

- Д76 – К86 – было фактически использовано целевое финансирование.

При получении в качестве пожертвования материалов или сырьевых ресурсов по дебету проходит 76 счет, а по кредиту — 86. Второй проводкой проводится расшифровка предмета сделки – Д10 и К76. Затраты, относящиеся к некоммерческой деятельности, предусмотренной уставной документацией, обозначаются в учете через дебетование счета 20 или 26 и кредитовые обороты по счету 10 (или 60, 69,70). Погашение затрат за счет выделенного целевого финансирования осуществляется корреспонденцией Д86 – К20 или 26.

Раздел V. Заключительные положения

Статья 23. О вступлении в силу настоящего Федерального закона

-

Настоящий Федеральный закон вступает в силу со дня его официального опубликования.

-

Положения настоящего Федерального закона распространяются на благотворительные организации, созданные до вступления в силу настоящего Федерального закона.

-

Уставы благотворительных организаций, созданных до вступления в силу настоящего Федерального закона, действуют лишь в части, не противоречащей настоящему Федеральному закону.

Статья 24. О перерегистрации благотворительных организаций, созданных до вступления в силу настоящего Федерального закона

Уставы благотворительных организаций, созданных до вступления в силу настоящего Федерального закона, должны быть приведены в соответствие с настоящим Федеральным законом.

Перерегистрация благотворительных организаций, созданных до вступления в силу настоящего Федерального закона, должна быть проведена до 1 июля 1999 года с освобождением таких организаций от регистрационного сбора. Благотворительные организации, не прошедшие перерегистрацию в течение указанного срока, подлежат ликвидации в судебном порядке по требованию регистрирующего органа.

Статья 25. О приведении правовых актов в соответствие с настоящим Федеральным законом

Предложить Президенту Российской Федерации и поручить Правительству Российской Федерации привести свои правовые акты в соответствие с настоящим Федеральным законом.

| Президент

Российской Федерации |

Б.Ельцин |

Москва, Кремль

11 августа 1995 года

N 135-ФЗ

Дополнительные продукты для НКО:

- Программа для учета бухгалтерии НКО 1С-Рарус: Бухгалтерия для некоммерческой организации 5

- Создание Официального Сайта НКО

- Программа для учета бухгалтерии АО 1С-Рарус: Бухгалтерия для адвокатских образований

- Создание Сайта адвокатских образований

- Мобильное приложение для руководителей Uconto: Отчеты руководителя

Почему делать добро сегодня сложно?

Несмотря на развивающуюся быстрыми темпами благотворительность в стране, все же существует целый ряд сложностей, минусов, затормаживающих этот процесс. Некоторые из них объективные, а другие просто досадные. Их анализ позволяет продумать проблему, найти решение, более действенные способы развития добровольческого движения, меценатства, спонсорства.

Проблемами, мешающими развитие деятельности фондов, сегодня становятся:

- Привычка людей помогать адресно, подавать милостыню на улице, отправлять деньги в ответ на частные просьбы о помощи, часто оказывающиеся мошенническими.

- Большое количество мошенников, наживающихся на милосердии одни и горе других. Люди, раз попавшие на уловки аферистов, часто перестают доверять всем организациям, занимающимся благотворительностью.

- Слабый информационный охват. Из-за недостатка рекламы в СМИ, устаревших способов распространения информации о деятельности фонда люди могут просто не знать о его существовании. В таком случае желающий участвовать сталкивается с тем, что просто не представляет, как это сделать.

- Непопулярность спонсорства или меценатства среди представителей бизнеса и видных общественных деятелей, которые не видят выгоды в подобной деятельности.

Преодолевать сложившуюся ситуации предлагается различными путями, используя разнообразными инструменты. Наиболее перспективными для достижения основной цели – популяризации благотворительности среди россиян – являются: активное распространение информации о нашей организации через СМИ разного типа и внесение изменений в законы, регулирующие подобную деятельность.

Принят Государственной Думой 7 июля 1995 года

Настоящий Федеральный закон устанавливает основы правового регулирования благотворительной деятельности, определяет возможные формы ее поддержки органами государственной власти и органами местного самоуправления, особенности создания и деятельности благотворительных организаций в целях широкого распространения и развития благотворительной деятельности в Российской Федерации.

Особенности правового регулирования отношений, возникающих при формировании целевого капитала, доверительном управлении имуществом, составляющим целевой капитал, использовании доходов, полученных от доверительного управления имуществом, составляющим целевой капитал, устанавливаются иными федеральными законами.

Налог на добавленную стоимость

При безвозмездной передаче имущества (результатов работ или услуг) неизбежно возникают вопросы о начислении НДС. Связано это с тем, что такая передача считается реализацией и на основании пункта 1 статьи 146 Налогового кодекса признается объектом налогообложения. Но чтобы выяснить, нужно ли начислять налог, необходимо еще определить для каких целей будут использоваться полученные деньги или иное имущество.

Если речь идет о благотворительности, то объекта налогообложения не возникает. В подпункте 12 пункта 3 статьи 149 Налогового кодекса сказано, что передача товаров (выполнение работ, оказание услуг), передача имущественных прав безвозмездно в рамках благотворительной деятельности не подлежит налогообложению (за исключением подакцизных товаров). Товаром, в свою очередь, признается любое имущество (включая деньги), предназначенное для реализации (п. 3 ст. 38 НК РФ).

Важно

Пожертвования, как и благотворительные средства, тоже не включаются в налоговую базу по НДС, поскольку они не связаны с реализацией товаров, работ или услуг (письмо ФНС России от 10.12.2012 № ЕД-4-3/20919).

Тем, кто хочет воспользоваться льготой, необходимо выполнить одно условие: имущество должно пойти именно на благотворительные цели. Это, например (ст. 2 Закона № 135-ФЗ):

- социальная поддержка и защита граждан: улучшение материального положения малообеспеченных лиц, социальная реабилитация безработных, инвалидов и др;

- оказание помощи пострадавшим в результате стихийных бедствий, катастроф, социальных, национальных, религиозных конфликтов, беженцам и вынужденным переселенцам;

- укрепление мира и предотвращение социальных, национальных, религиозных конфликтов;

- защита материнства, детства и отцовства;

- поддержка образования, науки, культуры, искусства, просвещения, духовного развития;

- профилактика и охрана здоровья, а также пропаганда здорового образа жизни;

- поддержка физической культуры и спорта (за исключением профессионального);

- охрана окружающей среды и защита животных;

- социальная реабилитации детей-сирот, детей, оставшихся без попечения родителей;

- оказание бесплатной юридической помощи и правовое просвещение;

- развитие научно-технического, художественного творчества детей и молодежи;

- производство и распространение социальной рекламы.

Чтобы не начислять налог, сторонам необходимо составить следующие документы (письма Минфина России от 26.10.2011 № 03-07-07/66, УФНС России по г. Москве от 05.03.2009 № 16-15/019593.1, постановление ФАС Северо-Кавказского округа от 21.08.2013 по делу № А32-26727/2012):

- договор на безвозмездную передачу товаров (выполнение работ, оказание услуг) в рамках благотворительности;

- бумаги, подтверждающие, что благотворительная помощь принята на учет;

- акты или другие бумаги, свидетельствующие о целевом использовании благотворительного имущества (результатов работ или услуг).

Необходимо особо отметить, что если компания осуществляет операции как в рамках своей предпринимательской деятельности, так и в форме благотворительности, то она должна вести раздельный учет операций, облагаемых и необлагаемых налогом (п. 4 ст. 149 НК РФ). Организовать его можно самостоятельно. Суммы НДС могут быть приняты к вычету полностью, только если доля расходов на необлагаемые операции не превысит пяти процентов в общей сумме расходов (абз. 9 п. 4 ст.170 НК РФ). Это требование относится и к благотворительной деятельности (постановление ФАС Московского округа от 11.10.2011 № А40-138316/10-90-799). Если же фирма решит отказаться от льготы в отношении благотворительных операций, то необходимость вести раздельный учет отпадет.

Важно

Направление денег или оказание иной помощи коммерческим организациям, а также поддержка политических партий, движений, групп и кампаний благотворительностью не считаются (п. 2 ст. 2 Закона № 135-ФЗ).

Благотворительный взнос – бухгалтерские проводки

Благотворительный взнос – бухгалтерские проводки

Похожие публикации

Любая организация вправе оказать благотворительную помощь, то есть безвозмездно пожертвовать денежные средства или имущество. Подобные операции отражаются в особом порядке. Разберемся, как ведется бухучет благотворительной помощи.

Правовые нюансы пожертвований

На уровне федерального законодательства благотворительная деятельность регулируется Законом № 135-ФЗ от 11.08.95 г. Здесь даны основные определения и приводится порядок работы подобных организаций. Согласно стат. 1 под благотворительностью подразумевается добровольная и бескорыстная передача нуждающимся физлицам или юрлицам различного имущества, включая денежные средства, а также оказание бескорыстных услуг (работ и т.д.). По стат. 5 благотворители – это те лица, которые осуществляют пожертвования.

Как именно и кому может оказываться общеполезная помощь – определено в стат. 582 ГК. А конкретные цели – в стат. 2 Закона № 135-ФЗ. Чтобы в бухучете была корректно отражена благотворительная помощь, проводки необходимо делать в соответствии с Приказом № 94н от 31.10.00 г.

Благотворительная помощь в бухгалтерском учете – проводки

Для целей бухучета затраты предприятия на благотворительность относятся к прочим расходам (п. 11 ПБУ 10/99). Признание таких сумм выполняется в том периоде, когда они имели место, вне зависимости от даты фактического осуществления/выплат (п. 18 ПБУ 10/99). Для целей налогового учета благотворительные операции при расчете налогооблагаемой базы по прибыли не берутся, то есть к расходам предприятия не относятся (п. 16 стат. 270 НК). По решению региональных властей в отдельных субъектах РФ может быть понижена ставка по налогу с прибыли – с 18 %, но не менее 13,5 % (стат. 284).

Если организация применяет ПБУ 18/02, в учете будут образовываться ПНО (постоянные налоговые обязательства), возникающие из-за появления постоянных разниц на сумму благотворительной помощи. Что касается НДС, в связи с тем, что безвозмездная передача пожертвований не относится к реализации продукции (услуг), объекта налогообложения нет. То есть рассчитывать налог на добавленную стоимость не требуется (подп. 12 п. 3 стат. 149 НК). Далее рассмотрим, как отражается благотворительный взнос – бухгалтерские проводки выполнены с учетом типовых ситуаций.

Благотворительная помощь в бухгалтерском учете – проводки:

- Д 91.2 К 76 – в учете компании отражены благотворительные расходы.

- Д 76 К 51 (50) – с банковского счета произведено списание средств (выданы деньги из кассы) на благотворительные цели.

- Д 76 К 41 (10, 01) – в рамках благотворительности предприятием пожертвованы товары, ТМЦ, основные средства и т.д.

- Д 91.2 К 68.2 – отражена операция по восстановлению суммы НДС с пожертвованных товаров.

- Д 99 К 68.4 – у предприятия, применяющего ПБУ 18/02, отражено в учете возникновение ПНО с суммы благотворительной помощи.

- Д 76 К 20, 23, 29 – в счет пожертвований компанией выполнены услуги (работы).

Статья 2. Цели благотворительной деятельности

1. Благотворительная и добровольческая (волонтерская) деятельность осуществляется в целях:

социальной поддержки и защиты граждан, включая улучшение материального положения малообеспеченных, социальную реабилитацию безработных, инвалидов и иных лиц, которые в силу своих физических или интеллектуальных особенностей, иных обстоятельств не способны самостоятельно реализовать свои права и законные интересы;

подготовки населения к преодолению последствий стихийных бедствий, экологических, промышленных или иных катастроф, к предотвращению несчастных случаев;

оказания помощи пострадавшим в результате стихийных бедствий, экологических, промышленных или иных катастроф, социальных, национальных, религиозных конфликтов, жертвам репрессий, беженцам и вынужденным переселенцам;

содействия укреплению мира, дружбы и согласия между народами, предотвращению социальных, национальных, религиозных конфликтов;

содействия укреплению престижа и роли семьи в обществе;

содействия защите материнства, детства и отцовства;

содействия деятельности в сфере образования, науки, культуры, искусства, просвещения, духовному развитию личности;

содействия деятельности в сфере профилактики и охраны здоровья граждан, а также пропаганды здорового образа жизни, улучшения морально-психологического состояния граждан;

содействия деятельности в области физической культуры и спорта (за исключением профессионального спорта), участия в организации и (или) проведении физкультурных и спортивных мероприятий в форме безвозмездного выполнения работ и (или) оказания услуг физическими лицами;

охраны окружающей среды и защиты животных;

охраны и должного содержания зданий, объектов и территорий, имеющих историческое, культовое, культурное или природоохранное значение, и мест захоронения;

подготовки населения в области защиты от чрезвычайных ситуаций, пропаганды знаний в области защиты населения и территорий от чрезвычайных ситуаций и обеспечения пожарной безопасности;

социальной реабилитации детей-сирот, детей, оставшихся без попечения родителей, безнадзорных детей, детей, находящихся в трудной жизненной ситуации;

оказания бесплатной юридической помощи и правового просвещения населения;

содействия добровольческой (волонтерской) деятельности;

участия в деятельности по профилактике безнадзорности и правонарушений несовершеннолетних;

содействия развитию научно-технического, художественного творчества детей и молодежи;

содействия патриотическому, духовно-нравственному воспитанию детей и молодежи;

поддержки общественно значимых молодежных инициатив, проектов, детского и молодежного движения, детских и молодежных организаций;

содействия деятельности по производству и (или) распространению социальной рекламы;

содействия профилактике социально опасных форм поведения граждан.

2. Направление денежных и других материальных средств, оказание помощи в иных формах коммерческим организациям, а также поддержка политических партий, движений, групп и кампаний благотворительной деятельностью не являются.

3. Проводить одновременно с благотворительной деятельностью предвыборную агитацию, агитацию по вопросам референдума запрещается.

Кто может заниматься благотворительностью

Благотворительной деятельностью могут заниматься граждане и юридические лица как индивидуально, так и объединившись с образованием или без образования благотворительной организации (ст. 4 ФЗ №135). То есть благотворительностью могут заниматься:

- граждане;

- юридические лица;

- благотворительные организации как объединения граждан и (или) юридических лиц.

При этом никто не может ограничивать выбор формы осуществления благотворительной деятельности (п. 3 ст. 4 ФЗ №135).

Субъектный состав благотворительной деятельности указан в ст. 5 Закона о благотворительности. Среди участников благотворительности выделяют:

- Благотворителей.

Благотворители осуществляют благотворительные пожертвования в форме бескорыстной передачи в собственность имущества (в т.ч. денежных средств и (или) объектов интеллектуальной собственности), бескорыстного наделения правами владения, пользования и распоряжения любыми объектами права собственности; бескорыстного выполнения работ, предоставления услуг.

Благотворителями могут быть как граждане, так и юридические лица; - Добровольцев (волонтеров).

Добровольцы (волонтеры) – физические лица, осуществляющие добровольческую (волонтерскую) деятельность в целях, указанных в п. 1 ст. 2 Закона о благотворительности, или в иных общественно полезных целях (ч. 4 ст. 5 ФЗ №135).

Участниками добровольческой (волонтерской) деятельности являются добровольцы (волонтеры), организаторы добровольческой (волонтерской) деятельности и добровольческие (волонтерские) организации; - Благополучателей – лиц, получающих благотворительные пожертвования от благотворителей, помощь добровольцев (волонтеров).